线上配资门户 奢侈运动鞋制造商 Golden Goose推迟IPO

Golden Goose Group SpA在最后一刻推迟了其在米兰的上市,原因是尽管该公司降低了估值预期,但担心该股在首次公开募股时会下跌。

尽管对发行的股票有足够的需求,但这家由Permira支持的运动鞋公司将发行价定为每股9.75欧元,接近其9.50欧元至10.50欧元区间的低端。据知情人士透露,再加上欧洲股市的波动,人们担心该股在首次公开募股后会下跌。

上市决定是在奢侈品股因受到对盈利和市场需求的怀疑,已经连续数月下跌之际做出的。两周前欧盟选举后政治风险的回归加剧了脆弱的市场情绪。Golden Goose在其推迟上市的决定中提到了当前的交易条件。

Permira可能也对股票的售后表现持谨慎态度,因为该公司于2021年上市的英国靴子制造商Dr.Martens Plc失败了。自上市以来,该公司股价在伦敦下跌了78%,并多次发布盈利预警。

“感觉时机不太好,”Killik&Co.高级股票分析师Mark Nelson在谈到Golden Goose的IPO时表示。“他们不是爱马仕,也不是Brunello Cucinelli——他们是一家不同的企业,专注于运动鞋,”他补充道。“我认为它显然比一流奢侈品牌有一些弱点。”

被搁置的IPO表明私募股权公司在退出公司时面临的持续挑战。投资者越来越多地向收购公司施加压力,要求其返还现金,但退出——无论是通过出售还是上市——仍然具有挑战性,市场仍在努力消化买卖双方之间的差距。

尽管如此,奢侈品行业的困境及其表现不佳已广为人知——一些品牌正在对其产品提供前所未有的折扣。跟踪LVMH和Moncler SpA等股票的指数在过去三个月中的估值下降了近13%,市盈率降至26倍,远低于2021年的34倍。

总部位于米兰的Golden Goose原本计划出售约1050万股股票,而大股东Permira将发行4360万股现有股票,股票将于6月21日开始交易。

根据计算,如果承销商行使超额配售权,按照最高价格区间,此次上市将筹集高达5.957亿欧元(6.4亿美元)的资金,公司估值约为17亿欧元。声明称,Invesco将作为基石投资者持有1亿欧元的股份。

Golden Goose的上市将是米兰自去年5月博彩公司Lottomatica SpA以5.99亿欧元出售以来规模最大的一次上市。

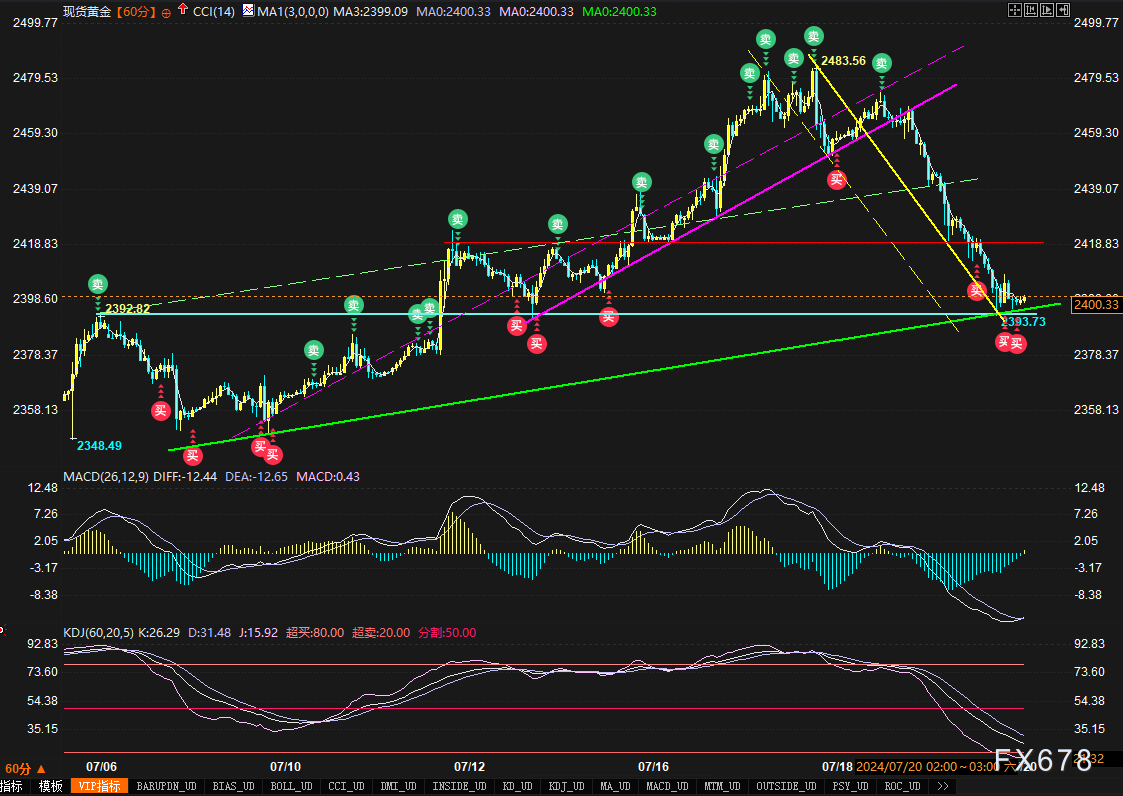

如下图,金价上半周的高歌猛进是依托粉红色粗体实线支撑线而展开,在跌破之后则以高倾斜度回落希望踩到黄色粗体支撑线,在2393这里为第二次回测该支撑,而不同于第一次的是,该水平同时还交汇了另外两根支撑线:如图的绿色粗体通道下轨线和青色粗体水平支撑线。在收盘前的几个小时,金价持续出现小星线,而且,MACD零轴线下方刚好形成金叉形态,因此汇通财经析若分析认为,综合来看,接下来金价反弹的概率很高。

本文所说的“两步走反弹测试2450”的节奏,在真正启动之前,价格在小级别(比如15分钟之类)可能需要双底或头肩底形态等看涨形态进行确认。

(现货黄金周线走势图,来源:FX168)

据报道,在其他即将上市的欧洲公司中,灰狗巴士公司Flix最近也推迟了原定于6月在法兰克福上市的计划。

不过,一些公司仍在继续。周二,烘焙公司Europastry SA宣布计划在西班牙证券交易所进行首次公开募股。据报道,CVC Capital Partners Plc计划于9月将波兰零售商Zabka Polska SA上市,该公司的估值为75亿美元至80亿美元。

Golden Goose的IPO由美国银行公司、摩根大通公司、Mediobanca SpA和瑞银集团牵头。